近年来,量化投资在国内成为了一个热门词汇,2015年A股市场急转直下,在一片哀鸿中量化基金异军突起,以稳定的回报和较小的回撤赢得了众多资方的青睐。回顾历史,现代数量金融理论作为孕育量化投资的土壤,在市场的检验中不断丰富和完善,为其发展提供了科学的理论支撑,是量化投资出现至今经久不衰的源头活水。

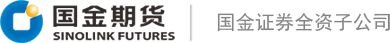

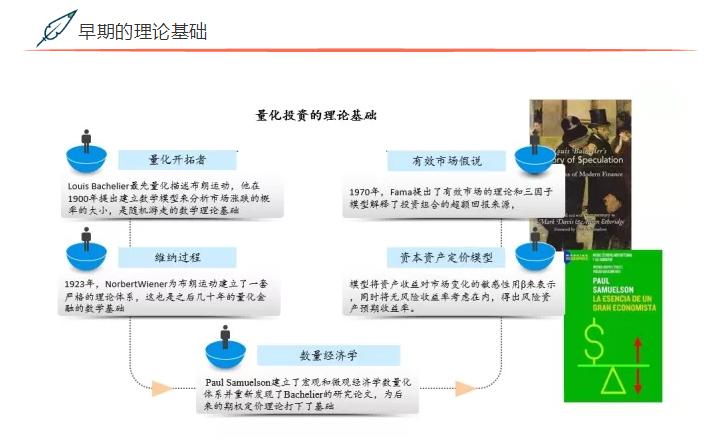

早期的理论基础

量化起源可以追溯到20世纪初,早期有很多研究者尝试用物理学的理论来描述价格波动,法国数学家Louis Bachelier1900年首创了数理金融方法。Louis Bachelier是第一位用量化描述布朗运动的人,他提出可以用概率论来理解金融市场。他的模型为后来的研究工作提供了大量参考,例如股票价格模型、期权定价模型等,遗憾的是他的理论在当时并没有引起业界的重视。

1923年,Norbert Wiener为布朗运动建立了一套严格的理论体系,这也是之后几十年的量化金融的数学基础,在数理类学术论文中被大量引用。

几十年后,美国的现代经济学之父Paul Samuelson,重新发现了Bachelier的研究论文,为后来的期权定价理论打下了基础。他建立了宏观和微观经济学数量化体系,代表性研究成果包括消费理论中的功效函数、福利经济学里的Lindahl-Bowen-Samuelson条件、资本市场理论中的隧道理论、金融市场中的有效市场假说、公共金融学中的最优化配置、国际金融学中的Balassa-Samuelson效应和Heckscher-Ohlin模型等。

作为区别于使用主观判断进行投资管理的投资方式,量化投资发展至今已有40多年的历史。相对于使用基于企业未来现金流贴现的估值方法带有大量主观性且操作复杂的缺点,现代金融理论从多角度出发,结合计算机技术,从基本面、技术分析等多种角度出发,深入挖掘数据,使用回归、统计的方法建立资产定价模型预测未来收益,通过做多、做空、对冲等市场操作实现预期盈利。

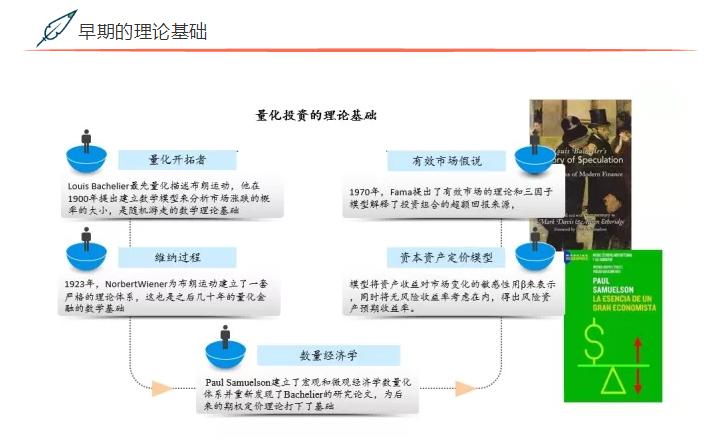

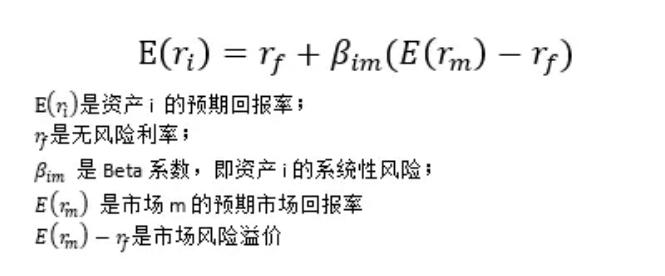

资本资产定价模型

1952年,Harry M. Markowitz首次应用资产组合报酬的均值和方差这两个数学概念,从数学上明确地定义了投资者偏好,运用均值方差分析确定最优证券组合,标志着现代资产组合理论的开端。

资本资产定价模型(Capital Asset Pricing Model 简称CAPM)是由美国学者William Sharpe、John Lintner、Jack Treynor和Jan Mossin等人于1964年在资产组合理论和资本市场理论的基础上发展起来的,主要研究证券市场中资产的预期收益率与风险资产之间的关系,以及均衡价格是如何形成的,是现代金融市场价格理论的支柱,广泛应用于投资决策和公司理财领域。

CAPM模型将单个投资组合的预期收益分解为市场无风险收益和承担了与股票市场相关的不可分散风险而预期得到的超出市场收益的超额收益两个部分,它提供了一个可以衡量风险大小的模型,来帮助投资者决定所得到的额外回报是否与当中的风险相匹配。但由于期假设条件过于严格,在实际中大打折扣。

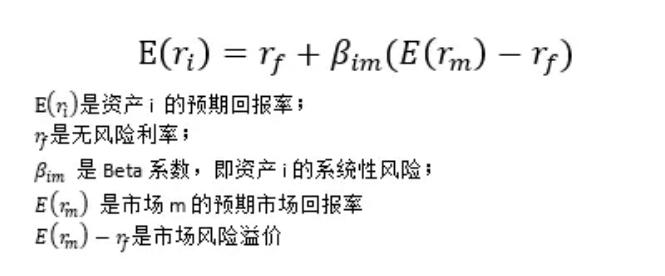

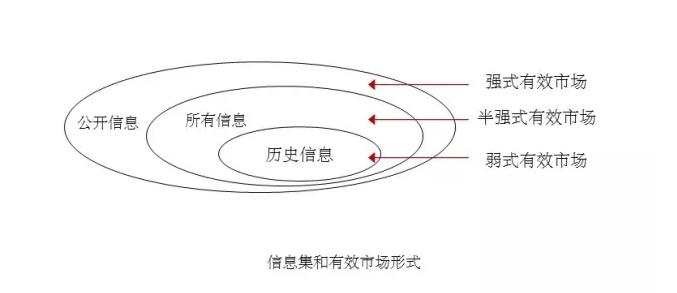

有效市场假说

有效市场假说(Efficient Markets Hypothesis,EMH)起源于前文提到的Bachelier、 Samuelson,后经Eugene Fama等进一步发展和深化,逐步形成了一个系统性、层次性的概念,并建立了一系列用于验证市场有效性的模型和方法。

如果在一个证券市场中,价格完全反映了所有可以获得的信息,那么就称这样的市场为有效市场。有效市场假说有三种形式,分别对应不同的市场条件:

弱式有效市场下价格充分反映企业历史信息,技术分析失去作用,基本面分析可以获得利润;

半强式市场下价格充分反映企业已公开信息,技术分析和基本面分析失去作用,内幕消息可以获得超额利润;

强式有效市场下价格充分反映企业已公开和未公开信息,没有任何方法可以获得超额利润。

有效市场假说建立在市场参与人完全理性的条件下,在实际中难称完美。但它提供了分析的基准,为后来人们通过挖掘价格信息寻找超额收益提供了理论基础。是现代金融的一个重要基石。

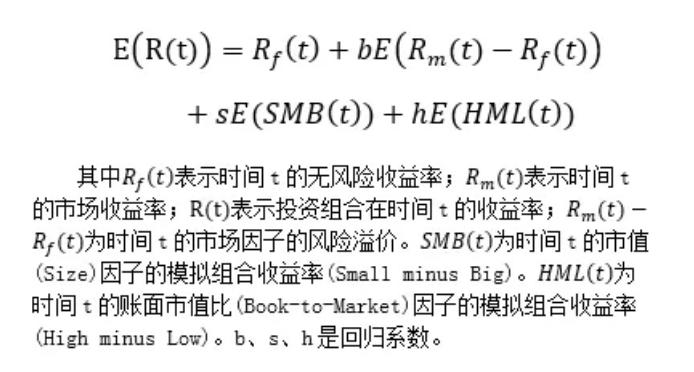

Fama-French三因子模型

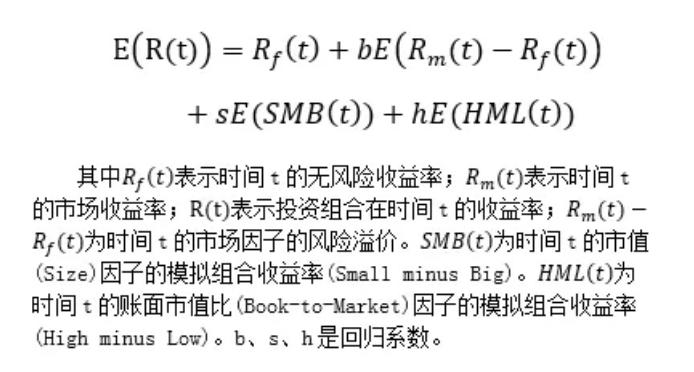

Fama和其同事French在研究1963年到1990年期间纽约证交所(NYSE),美国证交所(AMEX),以及纳斯达克市场(NASDAQ)里的股票回报时发现:基于有效市场假说的资本资产定价模型(CAPM)不能有效解释横截面上股票平均收益的变动,相对的,上市公司的市值(size)、账面市值比(Book to Market Equity)和市盈率的倒数(Earning/Price)三个因子与股票平均收益表现出了很强的相关性。并由此提出Fama-French三因子定价模型:

三因子模型有效解释了两个CAPM模型不能解释的实证现象:

i. 小市值的公司的股票平均收益率更高(size premium);

ii. 市净率(M/E)率低的公司的平均收益更高(value premium)。

实际上,三因子模型是基于历史数据拟合得到的一个对价格运动规律的有效解释,因为没有合理的理论基础而饱受争议。但无论是CAPM模型还是三因子模型,都是通过一个线性方程来解释股票超额收益的组成结构,启发从事量化研究和交易的人们开始将数学挖掘算法以及数理统计知识应用到金融投资领域,从多角度寻找资产超额收益来源。

量化投资的历史虽然不长,却已经历了长足的发展,是国外证券市场重要的交易手段。我们介绍了现代数量金融理论从20世纪初发展至今的主要代表,其中多位学者因其理论对现代经济学发展的贡献获得诺贝尔经济学奖。每个成功的理论背后往往有众多优秀学者的辛勤专研。

基于前人对数学方法在经济领域应用的探索和假设,Markowitz最先量化描述投资者偏好,帮助投资者用数学方法寻找风险和收益的最优解。Sharpe等人在这基础上提出市场处于均衡状态下的资产定价模型——CAPM模型,将风险分解成系统性(市场)风险和非系统性风险,提示人们通过分散投资规避来自于特定资产的特有风险。Fama和French对CAPM模型进行扩充,提出三因子模型,从因子的角度解释了股票超额收益的来源。自此以后,量化投资在金融市场中开始飞速发展起来。

来源:北京涵德投资管理有限公司